短期間で成果を上げる、

体系化されたメソッド

ファイナンシャルアカデミーのカリキュラムは、テーマごとに必要な情報がすべて網羅されています。また、特定の成功者の体験ではなく、誰にでも成果が出せる「再現性」を追求し、普遍的なメソッドを作り上げています。この短期間で成果を上げるためのノウハウが詰め込まれたオリジナルのメソッドによって、スピーディに成果へと導きます。

短期間で家賃収入を10倍にする、

不動産融資実践ノウハウ

受講スタイル

動画受講

授業

全5回

受講期間

1年間

金融機関が何を基準に融資の審査をしているかという視点から

戦略的に財務諸表を作り、 最大限に融資を引き出していく力が身につきます。

不動産投資による「安定した収入」。

将来の夢や自由を求めるなら、これほど魅力的なものはありません。

しかし、ただアパートやマンションなどの不動産を所有しているだけで、夢や自由に近づくわけではないのです。私たち投資家が日々、意識をしなくてはいけないこと・・・それは、不動産の融資を正しく理解し、物件を買い続けられる状態にすることです。不動産融資を理解していないと、相当な自己資金が無い限り、物件を増やし続けることはできません。そして、不動産融資を成功に導くキーワードは「銀行側の思考を知ること」。逆に、借りる側の思考しか知らずにいると、好条件での借入れはとても難しくなってしまいます。

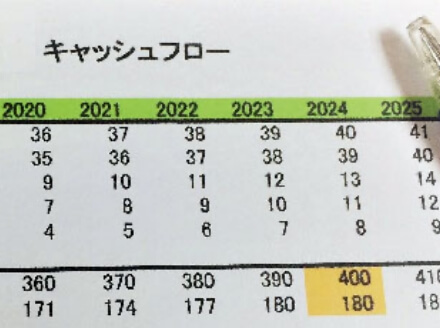

好条件の融資とは融資期間をできるだけ長くし、金利をできるだけ少なくすること。そうすることで月々の返済金額が減り、キャッシュフロー、そしてROIが大きく改善されるため、より良い条件で不動産投資を行うことができるのです。

「満額融資の方法を知ること」はキャッシュアウトを減らす最大の戦略です。この方法を知らないと、買えば買うほど資金が減り、資金がショートすることで物件購入が頭打ちになる可能性が高くなります。

そして、「金利交渉の実践力を身につけること」。無駄な金利支払いは、不動産投資にとって最大の支払いリスクです。金利交渉を学び、たった1%下がるだけでも、3億円の融資に対して、10年で3,000万円も支出が減ることになるのです。

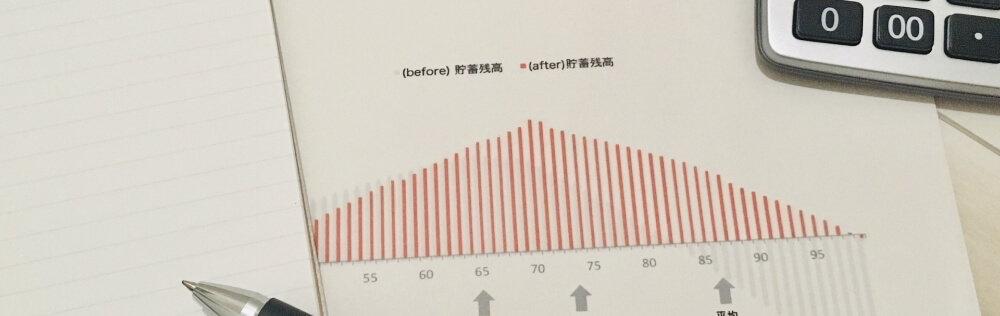

本講座の目的は、「あなたが優秀な不動産賃貸業の経営者として自立し、融資を有効に使うことで、リスクを回避し、自由と夢への道すじをつくる」ことです。一度身につけると、一生役に立つ、銀行とローンの仕組み。たった一度学ぶだけで、月々の返済額を少なくでき、将来のキャッシュフローとライフプランが大きく改善されるのです。

投資家としての自分を写すもの、それは財務諸表です。

金融機関はあくまでも財務諸表でしか私たちを評価してくれません。

自分の財務諸表を理解し、「金融機関にどのように見られているのか?」「どこを見て融資の判断をしているのか?」「どんな人にはお金を貸さないのか?」など金融機関の視点を意識したローン借入れや不動産投資を実行することで、次の物件購入時も融資が可能になるのです。

金融機関は誰にでもお金を貸すわけではありません。

不動産賃貸業の健全な経営者にお金を貸すのです。ファイナンス戦略ゼミでは、優秀な不動産賃貸業の経営者になるための基礎知識、金融機関や担当者との付き合い方、自分を理解して、属性を上げる方法、3億円以上融資を受けるための鉄則について、じっくりと学ぶことができます。

財務諸表を戦略的に作りこむことによって大きく変わること。

それは、「金利」です。

金融機関から見てリスクが低い人とは、

「財務諸表がいい人」「決算内容のいい人」「確定申告がいい人」です。

このような人は信用が高く、低い利率でお金を借りることができます。

1億円の借入れに対して1%金利が低下すると、年間100万円の差がでます。不動産が増えれば増えるほど、金利が与えるインパクトが大きくなっていきます。財務諸表の見え方が良くなると、低い金利での借入れが可能になります。そうすれば年間コストを抑えることができ、結果としてキャッシュフローを多く得ることができるようになるのです。

そして何よりも、次の物件、そしてその次の物件と買い続けることが可能となるのです。

金融機関の審査基準が理解できないために、良い物件を見つけても資金がなく、ただ指をくわえて悔しい思いをする未来。

ファイナンス戦略を熟知することで大きな額の融資を良い条件で受けることができ、チャンスが来た時に良い物件を購入することで、経済的自由を手に入れる未来。

あなたはどちらをを選びますか?

物件購入が頭打ちにならず、買い続けることができる方法

良い融資条件を引き出し、有利に物件を購入する方法

融資担当者と自信を持って交渉し、審査を通りやすくする方法

節税しながら、融資を受ける方法

俯瞰視点:全体を見て、目的を決め、不動産融資を理解する。

銀行の視点:融資する側の仕組みを学ぶ

自分の視点:自分を知り融資との付き合い方を学ぶ

前提知識 P/LとB/S

銀行に喜ばれるBSを作る!

事業目的、戦略

ファイナンシャルアカデミー認定講師

公認会計士/税理士

2002年から2009年まで大手監査法人にて法定監査業務の従事後、現在は独立し野瀬公認会計士事務所代表。

またインドのデリーにて日系企業向けのコンサルティング会社も経営。

自身も2007年から株式投資、2008年から不動産投資を実践し、その経験をもとにした講義や、

「会計は投資のための『苦い良薬』」をモットーに、投資家向けの噛み砕いた会計セミナーなども行っている。

小学校から1部上場企業まで、会計や税金をテーマにした講演やセミナーなどを行っている。

著書に「20代、お金と仕事について今こそ真剣に考えないとやばいですよ!」

「家計簿が続かない人の貯金革命」(クロスメディア・パブリッシング社)、「お金儲けは「インド式」に学べ!」(ビジネス社)、

「自分でできる個人事業主のための青色申告と節税がわかる本」(ソーテック社)などがある。

公認会計士であり、不動産投資家でもある私は、このファイナンス戦略ゼミを通じて

「会計を知ることで、一流の不動産投資家になってもらいたい」という気持ちをもって、このゼミを担当しています。

不動産投資に関わる人の多くは「融資の壁」というものにぶつかります。

銀行から「あなたには融資することはできない」「この物件は融資が7割しか出せません」

「直近で3物件購入しているから、これから数年間は融資が難しい」と言われた経験がある人はいませんでしょうか?

そんな「融資の壁」を乗り越えるのは、このファイナンス戦略ゼミのメソッドにもなっている「不動産投資家のためのファイナンス戦略」です。融資の壁にぶつかり、それを乗り越えた経験をだれもが再現できるようなノウハウとして、7つの要素にまとまっています。

1億円、3億円、10億円……と不動産を買い進めていき、家賃収入が1億円を超えるまでのノウハウをお伝えします。

このゼミに参加することで、今の給与収入を軽く超える家賃収入を得られる世界へと、 お連れしたいと思います。

経歴 1972年生まれ。不動産投資に積極的な某金融機関の支店で、融資課長を経て、本店審査部にて300件を超える融資審査を経験。東京都内を主に担当し、一般的な積算や収益還元だけではなく、基準外の築古物件や新設法人にも融資の実行を多数行ってきた。

ファイナンシャルアカデミーのカリキュラムは、テーマごとに必要な情報がすべて網羅されています。また、特定の成功者の体験ではなく、誰にでも成果が出せる「再現性」を追求し、普遍的なメソッドを作り上げています。この短期間で成果を上げるためのノウハウが詰め込まれたオリジナルのメソッドによって、スピーディに成果へと導きます。

毎回の授業では、それぞれの講師が自ら作成した補助資料を用意しています。普遍的なメソッドは教科書で押さえ、最新の情報や展開の早いトピックスは補助資料でキャッチアップ。また、実践的なワークや最新データを用いたケーススタディにより、知識だけでなく実践力もしっかり身につきます。

スクールの講師は全員、それぞれの分野で活躍している専門家、もしくは現役の投資家です。深い知識と数多くの経験を活かしたリアリティのある授業で受講生の理解を促します。動画授業、教室授業、Zoom授業ともに授業は常にアップデート。体系的なカリキュラムで学びつつも、講師から最新の情報や実体験を聞けるのも大きな魅力です。

VISAやMASTERなど、ほぼすべてのクレジットカードが利用できます(分割払いも可)。デビットカードも利用できます。

Amazonアカウントを使って支払いができます。

三井住友銀行 丸ノ内支店(245)

【口座番号】7266579[普通]

【名義】カ)ファイナンシャルアカデミー

CBSフィナンシャルサービス株式会社が提供する教育クレジット(教育ローン)が利用できます。

※最大3年まで

スクールの内容に満足できなかった場合は、受講料を全額返金します。教材発送日から15日以内にご連絡ください。15日間学んだうえで、継続して学ぶかどうかを判断することができます。内容に自信があるからこそ実施できる制度です。

※1人1回(1講座)まで利用可能です。 ※返金制度を利用したスクールに再度申込むことはできません。

ファイナンシャルアカデミー

基本制度規約・受講規約

スマートフォンやPCを使って収録された授業の動画を視聴します。

自宅や通勤中など好きな場所や時間に自分のペースで繰り返し学べるスタイルです。

| 受講料 | 98,000円(税込 107,800円) |

|---|---|

| 授業時間 | 7.5時間(90分×5回) ※ワークの時間など、実際の講座内容を一部編集して配信しています。 |

| 受講期間 | 教材発送日から1年間。 ※Zoom授業の映像を配信しています。 ※1年間何度でも繰り返し受講できます。 |

| セット内容 | ・動画授業(1年間) ・教科書1冊 |

| 支払い方法 |

* クレジットカード (一括払い・分割払い)  * Amazon Pay * 銀行振込 * 教育クレジット(教育ローン) ※クレジットカード払いを選択した場合、カリキュラム一式(教材)と教室授業及びZoom授業(動画授業を含む)はそれぞれ別々の明細となります。 ※送料無料です |

受講前に疑問をお持ちの方は、

電話やメールで問合せください。

経験豊富な専任スタッフがお答えします。

(受付:10-22時[月火水金] 10-17時[木土]

日祝定休)

土曜は電話が繋がりにくい場合があります。

メールでの問合せがおすすめです。

ファイナンシャルアカデミー

認定講師による入学・受講相談

ファイナンシャルアカデミーは開校周年を迎えた、日本最大級の総合マネースクール。これまでの延べ受講生数は累計万人を超えました。

セミナーやスクールだけでなく、小学生の金融教育や高校の家庭科での授業、企業や官公庁での研修など、どこよりも幅広く「お金の授業」を行っています。

※調査実施期間:2021年9月21日〜2021年10月1日 ■開校年数:開校からの年数及び事業の継続期間 ■累計受講生数:開校から調査時点までの、講座受講申込者の総数。■受講生満足度:2021年上半期の有料講座が対象。当校調べ。■調査範囲:日本国内 ■第三者機関名:株式会社 ESP総研 調べ(2021年10月1日時点)

TVや新聞など数多くのメディアからの取材実績があります。

お金の教養を高める書籍をこれまで100冊以上出版しています。

多くの学校や企業で授業・研修を実施。実践につながるカリキュラムが評価されています。

品川女子学院高等部での家庭科の授業でも毎年「お金の授業」を実施。

Jリーグのチームへの「お金の教養講座」を開催。アスリートのセカンドキャリアを応援!

公的年金の運用を管轄する厚生労働省年金局でも研修を実施。

私たちは、多くのマネーセミナーやマネースクールのように、投資信託や保険、不動産を販売することを目的にしていません。販売も紹介も一切行わず、中立的な立場で「本当に価値のある」知識とノウハウを提供すること。このことに徹底的にこだわっています。

この創業以来20年間変わることのない「絶対的な中立性」が、多くの受講生に支持されています。

各分野における有識者で構成されるアドバイザリーボードを設置しています。また、欧州で長年活躍するサッカー日本代表の川島選手がファイナンシャルアカデミーのアンバサダー。

ファイナンシャルアカデミーのオンラインメディア「STAGE」でも、多くの著名人が「お金」に向き合った示唆あるコメントを寄せています。

30代男性 Y.Hさん

40代女性 Y.Kさん

20代女性 M.Oさん

女性

男性

男性