Case 5

初心者だけど

そろそろ投資を始めてみたい

政府が「貯蓄から投資へ」というスローガンを掲げて久しいですが、投資が身近に感じられるほど、

その裾野は広がっていないと思う人も多いのではないでしょうか。

投資の世界に興味は持ちつつもなかなかアクションを起こせない人向けに、

投資のメリット・デメリットを整理し、どうしたら安心して一歩を踏み出せるかを解説します。

投資を始める前によくある3つの不安とは?

「投資は一部のお金持ちの人だけが行うもの」「友人で大損をした人がいるから怖い」など、

未経験者だからこそ、投資への漠然とした不安がある人もいるのではないでしょうか。

その中でも特に多いのが以下の3つの不安のようです。

-

第1の不安

資金が

足りないのではないか「今の生活維持だけでも余力がないのに、投資に回せる資金はあるのだろうか」

「高所得者や相続などで大きな資金を得た人だけがやるものではないか」

若いうちは毎月の給与の中でのやりくりだけで大変なこともあるでしょう。生活費など支出を抑えながら投資資金を捻出できるイメージが持てず、結局「お金持ちの人だけがやるものだ」と、自ら投資の世界に背を向ける人も多いのではないでしょうか。

-

第2の不安

損をしそうで

怖い「リーマン・ショックなどで投資で痛い目にあったニュースを見聞きした」

「投資は素人が手出しをすると危険なので、やっぱり貯蓄が堅実ではないだろうか」

投資をギャンブルと混同している人も少なからずいるようです。また、いざ学ぼうとしてインターネットなどで検索をすると、多種多様なネガティブ情報がヒットするため、ますます「投資=危険」というイメージを強く持ってしまう人もいるのではないでしょうか。

-

第3の不安

投資の手法が

分からない「株式や投資信託など言葉は聞いたことがあるけれど、具体的な違いが分からない」

「口座開設や申込み方法など、具体的にどんな手順が必要なのかが分からない」

いざ奮起して一歩を踏み出そうとしても、金融商品の多さや手続きの複雑さに出鼻をくじかれる人も多いようです。会社員をしながらだとなおのこと「何か煩雑そうだ」と後回しにしてしまい、なかなか投資スタートの一歩目に進めないケースもあるようです。

これらの不安に思い当たることはありませんか? 不安を抱えたままでは、情報に翻弄されて一歩が踏み出せなかったり、 勢いだけで投資をスタートしてしまい、 結果として安定的な投資成果が得られなかったりしてしまいます。

日本における

投資の現状とは?

ところで、日本における投資の現実はどのような状況にあるのでしょうか。 欧米との違いや年齢による違いに着目して、関連リサーチを見てみます。

- 日本の家計における 金融資産は2割以下

- 34歳以下の 投資経験者は2%程度。 経験者の40%が65歳以上

- 金融リテラシー、 若者の9割以上の 自己認知は「高くない」

【引用元】・金融庁「金融リテラシーに関する調査」・GoodManager「金融リテラシーに関するアンケート調査」

もともと日本は、欧米と比べて投資に馴染みがない風土・文化と言えます。 また、投資を行っている人が高齢者層に偏っていることから、「ある程度まとまった資金を持つ人が行うものだ」 という世間的な認識が強いこともうかがえます。 また、義務教育で金融経済教育を受ける機会がほとんどないために、 自分自身の金融リテラシーに自信が持ち切れない若い人の心情もうかがえます。 では、自信を持って投資を始めるために欠かせない知識はどのようなものでしょうか。

投資を始めるにあたり、欠かせない「知識」とは?

投資にはベースとなる知識が不足していると、当然リスクが発生してしまいます。 また、より幅広い知識を持つことで、安定した成果を得ることができるようになります。 投資の手法や習熟度合いによっても様々な知識が必要ですが、ここではその知識の一例をご紹介します。

- 代表的な金融商品の違いとは? 基礎知識

- いくつかの金融商品を知っていても、それぞれの違いを横並びで比較することは意外とないのではないでしょうか。多くの人が馴染みがあるであろう「銀行預金」と、代表的な金融商品である「株式投資」「投資信託」を比較してみます。

預金と2つの金融商品の比較図

実際に投資を始める場合には、他にも「自身の資金用途」や「時間軸(短期〜中長期)」など他の観点からも考えることが必要です。投資スタートの際に、自分に合った金融商品や投資手法を選ぶことができるかどうかが、将来に渡って投資を継続できるかどうかにつながります。

- 株式投資と投資信託の相乗効果とは? 応用知識

- 実は株式投資と投資信託は非常に親和性が高いのです。それぞれの知識を持っていることで、資産形成をより上手に行うことができるようになります。

株式投資と投資信託の関係モデル図

投資信託とは様々な企業の株や債券をまとめた箱のようなものです。その投資信託が良い箱かどうかを見極めるために「騰落率」などの指標で分析をします。一方、株式投資はこの箱の中の一つである銘柄を「経営戦略」などの指標をもとに探すことになります。つまりこの2つの手法を同時に学ぶことで資産形成の効率が高まるのです。投資を始める前に必要な知識から、投資を始めたあとにさらに成果を出すための知識まで、 覚えるべき知識は多種多様にわたります。

投資をスタートするための知識を効率的に得るには?

投資に必要な知識は身近な経済情報やニュースなどでも学ぶことができます。 しかし、自己流の情報収集では効率が悪く、その知識が正しいかどうかの判断もつきません。したがって、投資に絞った正しい専門知識を体系的に学ぶことで、少しでも早く投資スタートにつなげることができるのです。

こんな知識が不可欠です

- 初心者が所有しやすい株式銘柄の見分け方

- 身近な生活や趣味から伸びる銘柄を探す方法

- ポイントを押さえて企業の業績を分析する最低限の指標

- NISAやiDeCoなど国がサポートする制度の活用方法

- 金融機関の仕組みや商品提供フロー

- 目論見書の読み解き方

これらを効率的・集中的に学べるのがファイナンシャルアカデミーのスクールです。

すでに投資で成功を収めている人の経験をベースに、初心者でも理解しやすいよう体系的なカリキュラムにまとめているため、安心して投資スタートへの第一歩へと進むことができます。

- あなたはどちらのタイプが近いですか?

-

-

企業分析をして、伸びる個別銘柄を

株式投資について

探すのが楽しそう

動画で学ぶ -

幅広い対象に分散しながら

投資信託について

投資するのが安心だ

動画で学ぶ

-

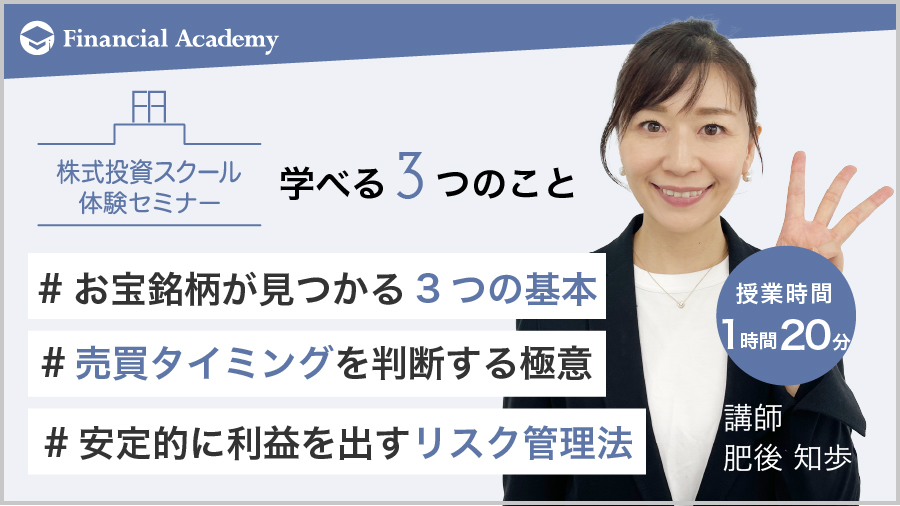

株式投資スクール体験セミナー

今すぐセミナーを申込む

今すぐセミナーを申込む株式投資で安定して利益を出し続けていくには、根拠のある銘柄選びと売買が必要です。そうした銘柄選びの「3つの基本」や必須知識を実例を使って分かりやすく学べます。

受講料 無料 受講期間 申込みから3日間 こんな人におすすめ

- 株式投資に興味があるけれど一歩踏み出せずにいる人

- 過去に株をやったことがあるけれど思うように利益を出せなかった人

- 株式投資スクールの授業を体験してみたい人

(無料) -

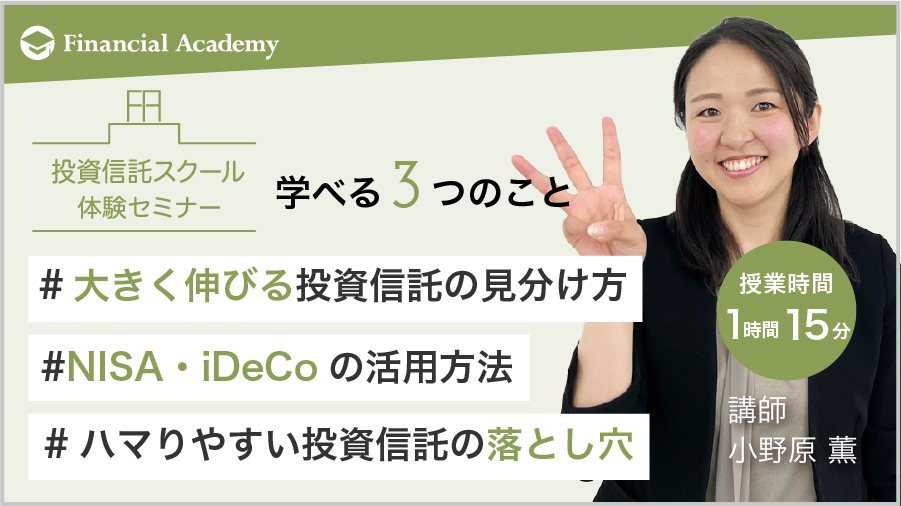

投資信託スクール体験セミナー

今すぐセミナーを申込む

今すぐセミナーを申込む初心者向けと言われる投資信託ですが、買えば誰でも儲かるわけではありません。本当によい商品を見極め、長期で安定的に増やしていくための必須知識が学べるセミナーです。

受講料 無料 受講期間 申込みから3日間 こんな人におすすめ

- 投資信託に興味があるけれど何を買えばよいのかが分からない人

- これまで投資信託を買ったことがあるが、損失が出てしまった人

- 投資信託スクールの授業を体験してみたい人

(無料)

-