「PERの低い株を持ち続けた方がいいのだろうか?利益は出るのだろうか?」というのは、株式投資で利益を出す過程で誰もが疑問に思うポイントです。PERについて詳しく理解した上で、PERを効果的に使って株式投資で利益を出すための方法について抑えておきましょう。

【受講生の質問】

PERの低い株を保有していますが、確かに暴落はしないものの、大幅な上昇は見込める気がしません。現在もみ合っており、そこからの上放れを期待しているのですが、どの程度期待できるのかわかりません。

かつてPER100倍以上の株を買って10万の損失を出したのを教訓としてPERをしっかり見るようにしました。

このような投資方法を続けていて大きな利益がとれるようになるものでしょうか?

目次

PERが低い株を持ち続けて株価は上がるの?

PERは「株価÷1株当たり当期純利益」で計算する代表的な割安性を測る指標の一つです。

PERは、同じく代表的な収益指標であるROEやROAとは違って計算式に“株価”が含まれているため、「PERさえ見ておけば、株価の割高・割安を考慮した上で投資判断ができるだろう」と思ってしまい、他の要素は見ないことになりがちです。

しかし、PERが低い株を持ち続けて利益が上がるのかどうかは、PER以外の指標や業績、チャートの形などを含めて総合的に判断する必要があります。

「PERにはどのような特徴があるのか?」「PERは業種ごとに異なる」といったPERに関する正しい知識を身に付けた上で、総合的な投資判断に役立てていくことが重要です。

PERを有効に使うためにも、PERについての基本的な概要や特徴を抑えていきましょう。

PER15倍以下を買うべき理由

PERは15~20倍が適正な値とされているため、多くの投資本などでは「PER15倍以下の銘柄を買うべきだ」と推奨されています。

この考えの根底にある仮説は、「あらゆる銘柄の適性株価はPER15~20倍の範囲にある。だから、PER15倍以下になっている銘柄は、PER15倍以上になるまで株価が上がるだろう」というものです。

確かに、一見すると、この仮説には一理あるように思われます。

ですが、株式投資の経験がある人にとっては、「全ての銘柄がPER15倍になるまで株価が上がる」という考えは、体感的にはあまり実感できないというのが実際の所なのではないでしょうか?

もちろん、PER15倍以下の銘柄が反発して適正なPERの株価に上がることは多々あります。ただ、全ての銘柄が適正価格に上がるわけではありません。

PERは業種によって平均が異なる

業種ごとに平均PERが異なるということは、PERを使いこなすためにも必ず知っておかなけばいけない知識の一つです。

このことは、株式投資を投資家目線で考えてみれば分かりやすいかもしれません。

株価は将来の成長期待も織り込むことになるため、今後成長することが期待されるITやバイオといった業種は高くなりやすく、一方で銀行や百貨店のような旧態依然の業種の株価は低くなる傾向があります。

つまり、「PERが低い銘柄は割安である」とは一概に言うことはできず、平均PERが低い業種の銘柄の場合には、「実は業種平均PERで見ると割高だった」ということになってしまう場合もあるのです。

業種別PER一覧(2020年)

日本取引所では、毎月月末時点での「規模別・業種別PER・PBR(連結・単体)」を発表しています。

ここで、2020年6月末時点の業種別平均PERをいくつかの業種に絞って見てみることにしましょう。

| 業種 | 平均PER |

|---|---|

| 建設業 | 8.8倍 |

| 食料品 | 22.6倍 |

| 鉄鋼 | 23倍 |

| 機械 | 22.3倍 |

| 精密機械 | 23.9倍 |

| 銀行業 | 10.1倍 |

| 情報・通信業 | 30.1倍 |

業種別平均PERを見てみると、このように一目瞭然となります。

IoTで使われるセンサーや半導体製造装置などを手掛けている成長銘柄が多い「精密機械」は、日本企業には世界一の企業が多いこともあり、平均PERは23.9倍となっています。このようにマーケットで注目されている業種では、「PER15倍以下の銘柄は割安」と言ってよいでしょう。

一方、建設業は8.8倍、銀行業は10.1倍など、成長セクターとは言えない業種のPERは低迷しています。このような業種の銘柄では「PER15倍以下の銘柄は割安」とは言えません。

PERを使って割安・割高を判断するには、「その銘柄の業種平均PERはいくらなのか?」を抑えておくことが重要です。

低PERが割安とは限らないときもある

同業種の銘柄と比べてPERが明らかに低い場合であっても、必ずしも割安とは限りません。

次の株価チャートは、PERが3.12倍となっている中堅アパレル会社【8029】ルックホールディングスの月足チャートです。

参照元:マネックス証券「マーケットライダープレミアム」チャート画像はマネックス証券「マーケットライダープレミアム」より。

ルックホールディングスのPERは3.12倍と、PERで見れば明らかな割安水準で推移していますが、株価が上がる気配はなく、出来高も低迷したままです。

PERという指標で全てを判断するのではなく、将来の業績や株価チャートを含めて、投資家目線に立って総合的に考えてみることが重要です。

| 売上高 | 営業利益 | 経常利益 | 純利益 | 1株益(円) | 1株配(円) | |

|---|---|---|---|---|---|---|

| 連16.12* | 42,624 | 826 | 964 | 256 | 33.7 | 25 |

| 連17.12* | 43,040 | 1,459 | 1,747 | 1,536 | 201.3 | 30記 |

| 連18.12 | 44,015 | 1,657 | 1,821 | 2,166 | 283.3 | 30 |

| 連19.12予 | 45,000 | 1,700 | 1,800 | 2,500 | 325.6 | 30 |

| 連20.12予 | 50,000 | 1,800 | 1,700 | 1,500 | 195.3 | 30 |

上の画像は、同社の会社四季報に掲載されている業績です。業績とPERに関する勉強を少しするだけで、このPERが割安ではない理由がわかります。それは、「特別利益」の存在です。

初めて見た方は、

「特別利益なんてどこにもないじゃないか!」

と思ったのではないでしょうか?

実は、投資家のバイブルと呼ばれる会社四季報の業績欄には、簡易版の業績が載せてあります。「特別利益」というのは、「経常利益」と「純利益」の間で計上される利益です。

不動産などの固定資産売却益、長期間保有している株式や証券売却による売却益など、その会社の本業とは関係なく一時的に発生する利益のことを指しています。

純利益は経常利益から税金などを差し引いて算出されるので、通常であれば経常利益よりも小さい値になることが多いですが、この事例では18年と19年になんらかの特別利益が発生したことにより、一時的に純利益が大きくなっています。それを使って計算するPERが、一時的に割安な計算結果になることは想像つくでしょうか?

※計算式については前述の「◆PERが低い株を持ち続けて株価は利益が上がるの?」をご参照ください。

PERが割安な銘柄を探すことは重要ですが、PERが割安だからといって株価が上がるとは限りません。どうしてこんなにPERが安いのか?それを考える癖をつけることで、よりPERの理解と活用方法が見えてきます。加えて、業種やチャートの形なども考慮した上で投資するようにしましょう。

高PERが割高とは限らないときもある

業績とチャートの形によっては、PERが高いからといって割高とは限らない場合も多々あります。

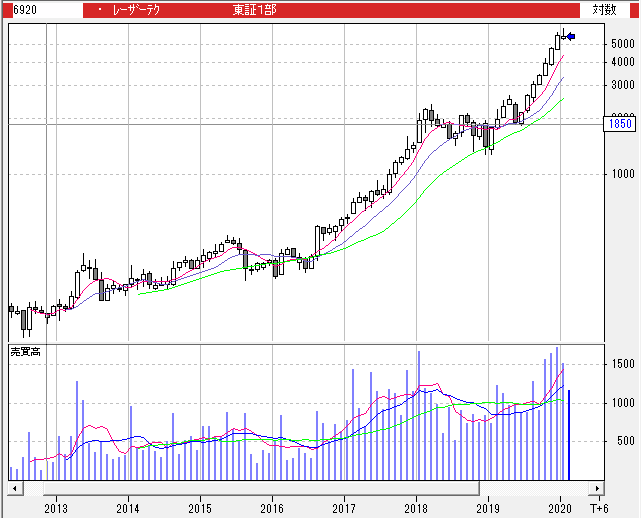

次の株価チャートは、PERが49.6倍となっている半導体製造装置メーカー【6920】レーザーテックの月足チャートです。

チャート画像はマネックス証券「マーケットライダープレミアム」より。

レーザーテックは、増収増益の好業績を続けており、チャートの形で見ても2019年4月に上場来高値を更新して上放れしていることが分かります。上放れしてからは、2倍(100%)以上の上昇となりました。

PERだけを投資判断材料として「PERが割高な銘柄には投資すべきではない」と思っていたら、このような銘柄から利益を得る機会を逃してしまうことになります。

PERはあくまで一つの目安であり、将来の業績とチャートの形を見て総合的に判断することが何よりも重要です。

PER100倍の株はもちろん割高ではありますが、もしも将来の業績が数年以内に7倍以上になるのであれば、実は計算上割高とも言い切れないのです。だからこそ他の投資家は、その会社の将来を期待して買いを入れています。ただし、高すぎる期待を超えられないときの株価下落というのはとても早く損するリスクも上がってしまうということになります。

PERの質問について株式投資スクール講師の答え

PERは株式投資に役立つ投資指標ですが、PERだけではなく、業績やチャートの形などを含めて総合的に判断した上で投資していくことが重要です。

また、PERは業種ごとに異なり、低PERだからといって割安とは限らない場合や高PERだからといって割高とは限らない場合もあります。

上記でも説明したとおり、「低いPER」という視点だけではなかなか大きな成果には結びつきにくいことは事実です。その上でもう一度、株式投資スクールのvol.1で学習する基本の3つの基本に立ち戻ってみてください。

3つの基本とは、

- PER

- 業績

- チャートの形

この3つをクリアしている銘柄が、将来の株価が上昇する可能性が高いものとなります。

ただし、割安なだけでは株価が上がるとは限りません。

なぜPERが低いのかをもう一度考えてみてください。加えて、本当に将来、業績が成長していく業種であったり企業であるかを、できる範囲で分析をしていきましょう。

割安な株が上昇を始めるきっかけも様々なケースがあります。

それぞれのケースにおける分析方法を株式投資スクールの中ではしっかりと学ぶことができますので、少しずつ視点を広げて勉強を続けてみてください。

▼講師プロフィール

森口 亮

株式投資スクール講師

運営・企画担当としてファイナンシャルアカデミーに入社。2015年には日本テクニカルアナリスト協会認定テクニカルアナリストとなる。大型株の短期投資から、小型株の中期投資までこなせるオールラウンダー。