多くの銘柄を見ていると、株価がもみ合った後で大きく上昇するような場面に出くわすことがあります。もみ合いからの上放れは上昇トレンド入りの前兆とされ、投資チャンスです。今回はその詳しい説明と、買うタイミングについての注意点を紹介します。

【受講生の質問】

株式チャートの上放れはどこまで追いかけて買っていいのでしょうか。

株の買いタイミングのひとつとして、もみ合いからの上放れについて授業で解説しましたが、上放れにすぐ気づけなかった時にどこまで追いかけて買って良いか、という質問ですね。まずは、もみ合いからの上放れについておさらいしていきましょう。

目次

もみ合いからの上放れとは?

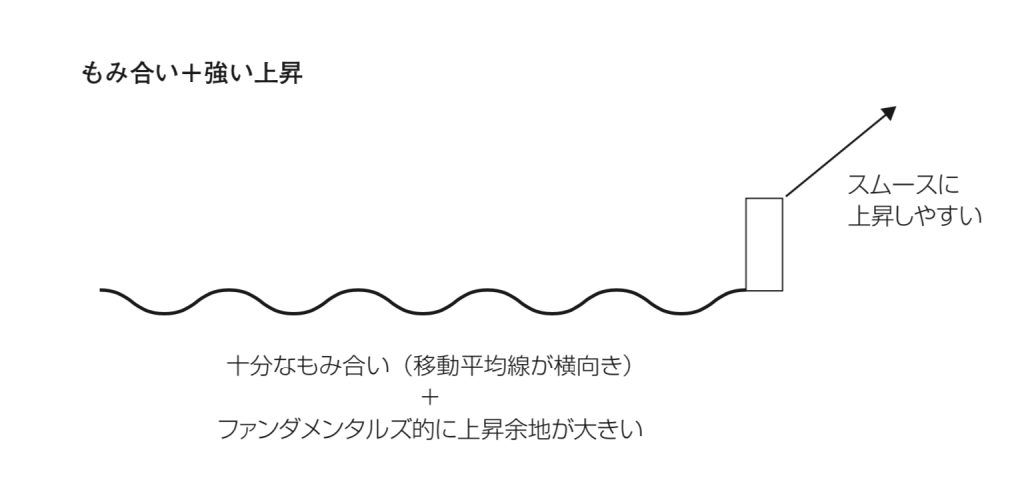

もみ合いからの上放れとは、下の図のように株価が一定の水準で上下に振れながら横ばいで推移した後で、上昇に転じることをいいます。

この図のように、ファンダメンタルズ的に上昇する可能性の高い銘柄がもみ合いを見せた後で大きく上昇した場合、その後上昇トレンドに入ることが多いです。なお、「ファンダメンタルズ的に上昇する可能性の高い」とは具体的には

- PERが業界平均や同業他社と比べて不当に低い

- 業績の堅調な伸びが続いている

- 新技術の開発や新たなニーズの誕生により、業界の注目度が高まっている

といったものです。特に、もみ合っている期間が長ければ長いほどその株式を売りたいと思っている投資家の多くが売り切ってしまうので、買い需要の方が徐々に膨らみ、需給的にも上昇トレンド入りの確度が高まります。逆に、長期的な上昇トレンドの後で上昇の勢いが徐々に失速し、ピーク地点でもみ合いが発生した場合には、PERの高さといった「ファンダメンタルズ的に下落する可能性が高い」との前提のもとで、下落トレンドに入ってしまうケースもあります。

初押しは絶好の買いシグナル

もみ合い後の上放れ・上昇の中で、最初に株価が下落するポイント「初押し」は、絶好の買いシグナルとされています。

上放れからの一番最初の押し目

もみ合いが続くとそれだけで需給的に後の株価の変動につながりやすいですが、明確な買い材料が出た際にはさらに確度が上がり、上昇幅も大きくなります。ただ、取引時間中に材料が出た際には短期トレーダーが即座に反応したり、15時の大引け後に出た際には翌日の寄り前気配値が既に高くなっていたりと、初動の旨味を全て享受することはなかなか難しいです。

そこで、買いを入れるポイントとしては上述した「初押し」が狙い目となってきます。初押しは主に、初動の上昇幅を受けて短期値幅取り狙いの投資家が利益確定売りを出すなどして一時的に下げる最初の押し目のことをいいます。短期トレーダーがその銘柄から離脱するポイントともいえます。しかし、もともと「ファンダメンタルズ的に上昇する可能性が高い」うえ、「明確な買い材料が出た」となれば、長期投資家の買いがその後も継続する可能性が高いです。銘柄と材料によっては機関投資家による買いも期待できるでしょう。

相場には株価上昇について「頭と尻尾はくれてやれ」という格言がありますが、まさに初動の上昇である頭の部分は諦め、その後の腹部分の上昇を享受しようというスタイルです。初動後、材料の内容がよい場合はだいたい目安として5日目辺りで下押しすることが多く、株価への影響がなかった場合には25日目辺りまで待つと、効果的に下押しを狙えるでしょう。

もみ合い+強い上昇は上昇トレンド開始のサイン

上述したように、もみ合った後で強い上昇が起こった場合には、上昇トレンドが始まることが多いです。

もみ合い期間が長ければ長いほどいい

もみ合いの期間が、例えば半年以上などと長ければ長いほど、需給的に上昇しやすいことは説明しました。そのほかにも26週移動平均線が横向きの状況ということも、上昇を邪魔しづらいのでポイントのひとつとなります。

26週移動平均線が上向きで株価よりも高い位置で推移している場合、それがレジスタンス(抵抗)として意識されることで、26週移動平均線が株価の上値を抑えてしまうことがあります。一方で横向きの場合、株価が上昇することで株価は26週移動平均線よりも高い位置へと移り、その後26週移動平均線がサポート(支持)として株価の下支えをすることがあり、それが買い安心感へとつながってさらなる買いを呼び込むことがあります。

ちなみに、もみ合い期間中の幅はせめて20%以内を目安としたいところです。20%を超えるとそれは単に好材料・悪材料に大きく振り回されている状況か、短期トレーダーの売買ゲームによる乱高下を受けてその先のトレンドが読みづらくなっている状況である可能性が高いです。

窓あけなどの形で急騰して上放れ

もみ合っている銘柄については、自分なりに目標株価を決めてみましょう。目安を決めるのはなかなか難しい面もありますが、業界平均やライバル企業のPERをもとにした株価でも構いません。証券会社のアナリストレポートを手に入れることができるのであれば、アナリストの目標株価でもいいでしょう。

そして、材料をきっかけに株価が急騰した場合、その目標株価に対してどのくらい上昇したのかを見てみましょう。

たとえば今の株価が1000円で、目標株価を2000円とした場合、狙える値幅の20%(200円)以内の上昇であればそのまま買ってもいいと考えます。しかし、20%以上に跳ねてスタートした場合には、過熱感が強いのでいったん静観し、下押しを待ってから買うというスタイルに切り替えるといいでしょう。

◆ 売買タイミングを判断する3つのコツが学べるセミナーはこちら

▼講師プロフィール

森口 亮

株式投資スクール講師

運営・企画担当としてファイナンシャルアカデミーに入社。2015年には日本テクニカルアナリスト協会認定テクニカルアナリストとなる。大型株の短期投資から、小型株の中期投資までこなせるオールラウンダー。