教育資金は、子どもが大学進学時に備えて貯めておかなきゃと頭では分かっていても意外と後回しにしがち。でも、どうすればいいのか悩まれている方は多いです。

まだ時間はあると教育資金以外の日々の生活資金のやりくりを優先してしまっているのかもしれませんね。

しかし先に今回の答えいうと優先すべきは「教育資金準備」です。

いざという時にバタバタとならないためにも、今から余裕を持った教育資金の貯め方についてご紹介させていただきます。

教育資金ってどれくらいかかるのか?【幼稚園~高校まで】

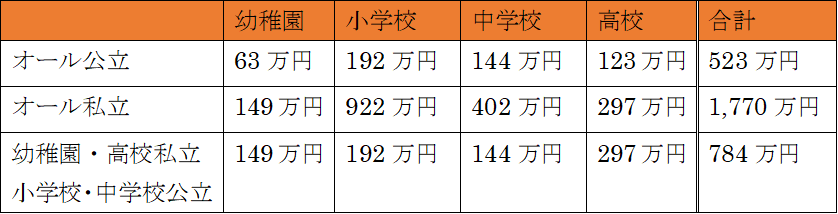

次の表は幼稚園から高校卒業までの学習費の総額をまとめたものです。この学習費には塾やお稽古事なども含まれます。

公立か私立かの選択で教育資金総額の差は大きく開きます。一番安いオール公立でも523万円という金額も気になりませんか?

高校までの子どもさんがいるご家庭ですと、住宅購入によりローンの支払いがあるというケースは多いかと思います。

筆者もよく「住宅ローンもあり教育資金の準備まで手が回らない。どうすれば?」というご相談をたくさんいただきます。ローン支払いと今の教育資金を負担しながら、さらに将来の大学進学に備えた貯蓄ができないと悩まれている方は多いということなのでしょう。

高校までの教育資金は基本的には毎月の収入から捻出する家計管理を目指しましょう。その前提で、さらに筆者はいつも前述のご質問には「今から教育資金準備のお金を念出しましょう。最優先です!」とお答えさせていただいます。

幼稚園3歳から高校までの15年間の学習費総額

参照:文部科学省「平成26年度子どもの学習費調査」

教育資金の貯蓄は最低、大学の初年度資金をカバーできる金額を目指しましょう

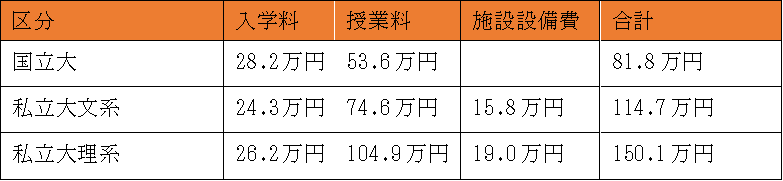

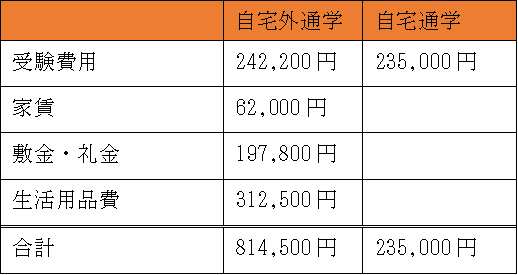

次の2つの表は、1つ目は大学入学初年度に納めるお金の平均額です。2つ目は大学入学前にかかる受験費用や引越代データです。

筆者は特に地方で活動しているFPということもありますが、教育資金の準備方法で一番多いご希望は「県外、私立を想定しておきたい」というものです。

例えば県外・私立への大学進学を想定した場合、私立文系の初年度納付金は114.7万円です。受験や引越しには約81.5万円。さらに県外の場合、仕送りのことも考えなければいけません。「平成28年東京私大教連『私立大学新入生の家計負担調査』」によると年間仕送り平均額は約103万円です。

初年度資金としては114.7万円 + 81.5万円 + 103万円 = 299.2万円となります。

進路にも寄りますが大学の初年度費用には200万円から300万円かかってきそうなことが見えてきます。

大学の初年度納入金平均額

参照:国立大は文部科学省令による標準額

私立大は「平成26年度私立大学入学者に係る初年度学生納付金平均額調査」

大学受験から入学までの費用

参照:「平成28年東京私大教連『私立大学新入生の家計負担調査』」

教育資金を貯めるコツは「今から」コツコツ!

これまでのお話しの結論としては、子どもの大学進学までに最低200万円~300万円を目標に教育資金として貯めることが理想ということになります。

大学入学時に200万円~300万円あれば、教育資金の手当てに慌てることなく入学を迎えられるでしょう。

では、この資金をどのように貯めていけば良いのかですが、なかなか教育資金準備をスタートさせられない方は「今」から少額でも構いません。子どものための積立をスタートさせてください。

例えば大学入学まで10年ある場合、月額1万円を10年間積み立てられれば10年後には120万円の大学入学資金が確保できます。

自宅通学であれば、進路にもよりますが一年分の学費の助けに十分になるはずです。

また所得が960万円未満で第二子までの場合、0歳から中学までの児童手当の受取総額は約200万円です。無駄に使ってはいられないですね。有効に活用しましょう。

教育資金準備には元本確保型が基本!しかし低金利の現状ではNISAも選択肢に!

教育資金準備のための金融商品といえば、少し前までは、学資保険やこども保険がまずの選択肢に上がっていたでしょう。

今でも、その先入観を持つ方は多いのですが、マイナス金利政策の影響で利回りも低下し、これらの貯蓄保険の貯蓄としての魅力は大きく低下しました。

しかし、学資保険等は保険ゆえに引き出しにくい制約がありますので強制的に貯蓄を続けやすく積立の継続に自信のない方には選択肢に入ってくるでしょう。また貯蓄を兼ねて死亡保障の補強もしたい場合にもまだ利用価値はあるかと思います。

なかなか現状の低金利下で安定性があり魅力のある円建ての預貯金はないといっていいでしょう。しかし教育資金は来るべき時に確実に貯めたいお金ですので、基本は元本確保型の預貯金や保険商品を優先して検討ください。

また低金利の現状では、NISAも選択肢にいれるとよいでしょう。

最大のメリットはNISAで得た運用益には一切税金がかからない点です。つみたて投資枠が年間120万円、成長投資枠が年間240万円までと年間投資上限額がありますが、つみたて投資枠を活用して、毎月1,000円や1万円といった少額からの積立も可能です。

ただ、対象商品はリスクを伴う株式や投資信託等で元本保証はありません。

大学進学前の必要な時に大きく資産額が減ってしまうと資金計画が狂ってしまう可能性もあります。余裕資金でのご活用をおススメいたします。

まとめ

こうして改めて確認してみると、教育資金って意外とかかることが分かります。早くからのコツコツ積立が一番楽な準備のコツとなるわけです。