【本記事は2023年までの旧NISA制度に関する内容です】

前回の記事『顧客本位の投資信託はたったの1%~積立NISA誕生の背景~』では、どのようにしてつみたてNISA(積立NISA)が誕生したのかをお話しました。

今回は現状のNISAについて、数字で確認しながら探っていきます。2012年にスタートしたNISAは、一般人の投資意欲を喚起することを目的とした制度だと言われますが……、実際のところどうなのでしょうか?

目次

NISAで投資を始めた人に恩恵は?

NISAの本来の目的を覚えていますか? もともと日本人は投資に縁遠く、アベノミクス以前は株価が低迷していたこともあって、一部の個人投資家と機関投資家以外は相場に資金を投入することはありませんでした。ところが、2012年、アベノミクスが開始し、株価が急騰をすると一般人の投資への興味もがぜん盛り上がり始めました。このような機運を生かすべく、政府は株式を保有することのインセンティブを働かせるために、優遇税制措置としてのNISAを発足させました。 NISAは全国の銀行内のポスターやテレビCMで頻繁に見かけ、多くの人が投資口座を開設するきっかけにもなりました。

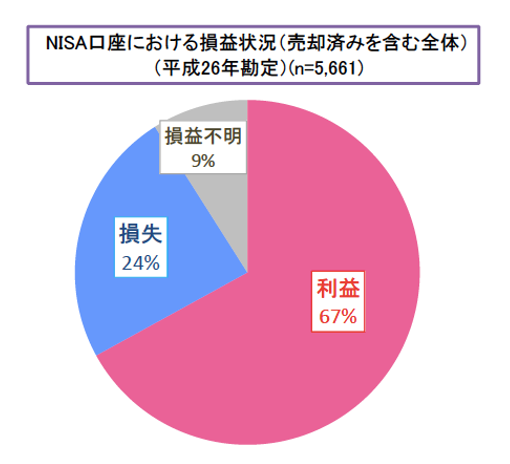

平成28年10月に金融庁がNISAの効果検証のために実施した調査内容のデータを公表しました。(NISA制度の効果検証結果より引用 平成28年10月)このデータをみると、NISAの投資口座を開いた人のどれくらいが利益を得ているか、がわかります。

このように、利益を得ている人は全体の7割近くに達していました。これはアベノミクス開始以来の景気対策がうまくいっていることの証左であるかもしれません。とはいえ、3割は損失を出しているところに投資の難しさを感じますね。(損益不明が9%もいますが、制度の性格上、NISA口座に入れた金融商品は一定期間寝かせることになるので、まだ利益(損失)を確定していない、ということだと思われます)

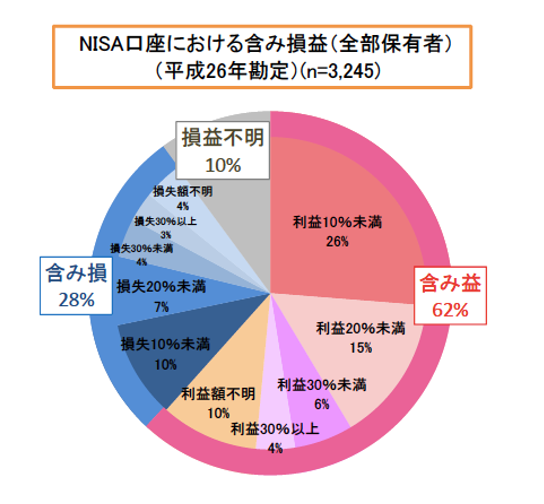

さて、次にご紹介するのが、利益の内訳です。

さきほどのデータと少し%表示がずれる理由は、こちらのデータは現在の保有者から数値をとっているためです。こちらでみると、含み益が出ているといっても利益10%〜20%未満というのがボリュームゾーンのようです。正直、すごく利益がでているというわけではなさそうですが、もともとNISAで年間に口座に入れられる金額は120万円までと決まっていますので、想定内の範囲でしょう。120万円の10~20%の利回りですので、このボリュームゾーンの平均的な含み益は年間換算で最大24万円以下ということになります。

NISAにお得感を感じるのかは少々疑問

もしも、120万円で購入した株が運良く上昇して20%の含み益の状態で売却した場合、24万円の利益があがります。本来は20%の税金がかかり4万8千円を税金として納めなくてはいけませんが、NISAの制度を使った口座で取引すれば、この4万8千円分の課税が免除されるというのが一般的に認識されている『NISA』です。

……でも、あれほど鳴り物入りで始まってNISA口座を作るのに面倒な手続きが必要なのに、この程度の利益しかないんだ……と思った人もいるんじゃありませんか?

たしかに、手間暇と利益額のちぐはぐ感は否めません。おまけに運悪く、損が出る場合もあります。投資になじみのない人が、わざわざNISA口座を開いて、お金が増えるか減るかわからないギャンブルをしたのに、得する金額が平均5万円以下というのは、どうにも割りが合わないような気がします。

NISA口座の活用者は全人口の4%しかいない

このように現状のNISAは投資をすることのメリットを感じないと思った人が多いためか、それほど活用されているとは言えない状況です。

実際、日本人のNISA口座の開設状況は平成28年6月末時点で1030万口座(1人1口座)で、そのうち、実際に活用されている口座は46.5%しかありません。つまり、NISA制度は全人口比で4%(500万口座)ほどしか活用されていないのです。(平成27年12月調査)国民のおよそ半分が利用しているといわれる英国のISAと比べると、甚だ少ない利用状況と言わざるを得ません。

投資とは資産を形成するために行うもの

現状のNISAの問題点は、損益通算できないことや損失繰越をできないなど、様々な点があげられますが、最大のデメリットは時限措置のため5年の非課税期間が終わると、銘柄を一般口座もしくは特定口座に株式は移動させなければいけないことと言われています。(限定的なロールオーバー制度はあり)このとき、最初の購入額ではなく、購入単価がその時の時価に変更になるため、それ以降の株価の上下によっては、損しているのに税金がかかるという状況が生まれることもあります。節税や目先のお得感で宣伝しているのに、現状のNISAは、矛盾した欠陥を抱えています。

たしかに非課税期間はわずか5年しかなく、株式運用で十分な利益を出すには期間が短すぎるという批判は、投資経験者の多くが同意するのではないでしょうか。(英国ではISAは時限措置は撤廃されて恒久制度化されています)

ちなみに長期投資は、20~30年の長きに渡って投資をすることも珍しくありません。コツコツと経済の成長に投資をして、自分がリタイアするための年金がわりにするというのが米国や英国の主流な投資スタイルです。5年で結果を出すために、わずかな売却益の獲得を目指して銘柄選びをするよりも、投資は資産形成のために行うべきだとはっきり述べたのが、前回の記事で触れた森信親金融庁長官です。もう一度繰り返しになりますが、個人投資家が投資で成功する秘訣として、

・ゆっくりとしかし確実にお金を貯める秘訣は再投資(複利)にあると認識すること

・市場の値上がり値下がりを気にかけず、一定額をこつこつと投資すること

・資産タイプの分散をできるだけ図ること

・市場全体に投資するコストの低い「インデックスファンド」を選ぶこと

この4つの項目を過去の偉大な投資家や資産運用を生業にしているプロフェッショナルは、こぞって挙げています。このため森長官のたっての希望により長期投資の視野にたって日本人の資産形成に寄与するNISA制度を新たに創設することを目標に作られたのが、2018年1月から始まる『つみたてNISA(積立NISA)』なのです。

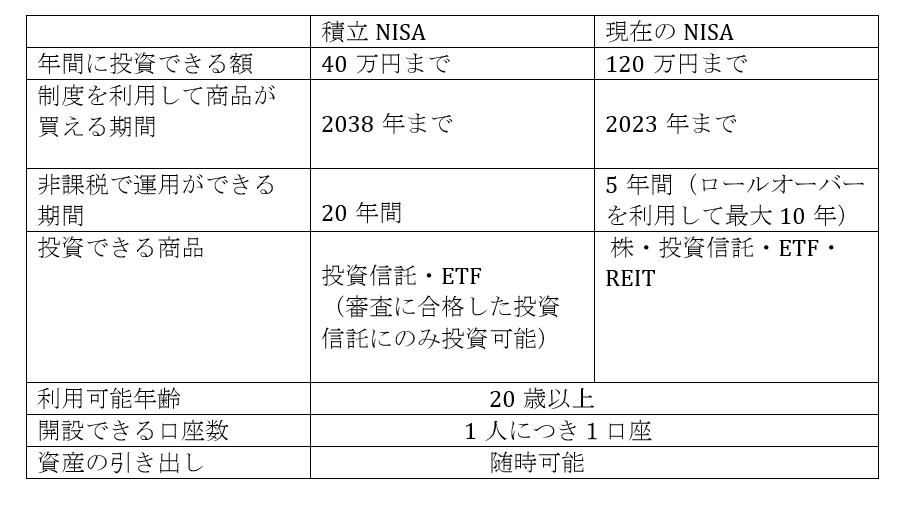

NISAとつみたてNISAの違いとは?

それでは、現状のNISAとつみたてNISAの違いはなんでしょうか。長期投資の視点にたった制度構築はどのように行われたのでしょうか。

年間に投資できる金額が減ったかわりに、制度を利用して商品を買える期間というのが20年間に伸びています。まだ時限措置つきですが、これは明らかに長期の積立投資をする人に対しての優遇制度です。そして、ここももう一つ大きなポイントなのですが、投資できる商品は、投資信託とETFに限っているところも大きな変更ポイントです。

投資信託・ETFは積立向き

もともとNISAでは、株やREITなども投資対象となっていましたが、つみたてNISAでは、投資商品を投資信託とETFに絞っています。これは、長期の積立を行うのに、上場廃止というリスクを避けるためです。ETFや投資信託は、多くの株や指標の複合体ですので、万一、どこかの株が上場廃止になったとしても、その影響は最小限におさえられます。

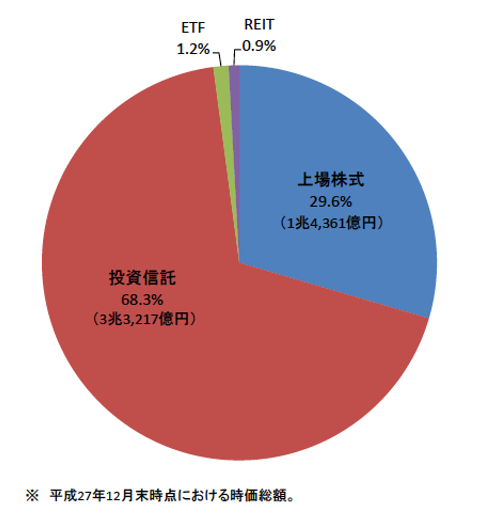

また、投資信託は、毎月決まった額(100円からでも可能)で購入可能で、積立投資向きであるとも言えます。投資信託は現行のNISAでも、投資先の7割に選ばれています。

現在、投資信託(ファンドともいいます)は日本だけで5000本以上存在しています。以前は、手数料を稼ぐために顧客に不利益になる投資信託を平気で売りつけているような金融機関も多くあったのですが、先述の森長官の就任以来、金融庁の指導のもと、粗製乱造された投資信託はこれから淘汰されていくでしょう。

さて、次回は、積立投資に向いている投資信託の選び方をお送りします。

老後に備えて2,000万円貯める、資産運用のノウハウを学びたい人はこちら

前回の記事はこちら▶『顧客本位の投資信託はたったの1%~積立NISA誕生の背景~』