相続税とは遺産を相続したときに課せられる、国に治める税金です。相続には多額の相続税がかかると思われがちですが、実際は税金がかからない非課税枠の設定があり、これを超えなければかかりません。相続税の負担を軽減するためにも、非課税枠について理解を深めましょう。

相続税とは遺産を相続したときにかかる税金で、国に納めるものです。相続税はいくらかかるか?支払うことができなかったらどうしようなど、不安を感じる人もいらっしゃると思いますが、実は税金がかかるのは一定の金額を超えた場合のみです。それは、税金がかからない非課税枠の設定があるからです。非課税枠について理解を深めておけば、相続税がかかる場合でも負担を減らすことができます。詳しくご説明しましょう。

目次

相続税がかかる財産・かからない財産

亡くなった人を「被相続人」といい、相続税がかかる財産は、基本的に被相続人が所有していた財産を指します。財産とは、現金や預貯金だけではありません。不動産、貴金属、書画、骨董品など、金銭的に価値があると認められるものすべてが対象です。死亡した時点では財産となっていない死亡保険金や退職金も対象になるほか、家族名義の貯金が対象になることもあります。

ただし、被相続人が所有していた財産でも、相続税がかからない財産があります。お墓、仏壇、葬儀の費用などです。相続人が、国や地方公共団体などに寄付をした場合も、非課税の扱いになります。日頃から拝んでいた仏像や仏具も基本的には非課税ですが、明らかな骨董価値が認められる場合や、日常的に拝むには高価すぎると判断される場合は課税対象になることもあるので、心に留めておきましょう。

相続税の3つの非課税枠

次に、相続税がかからない非課税枠についてもう少し詳しく見ていきましょう。以下の項目は、相続税の計算をする際、財産から差し引くことができます。

法定相続人の人数による非課税枠

基礎控除とは、相続税の計算をするにあたり、財産から一定額を差し引くことのできるシステムです。一定額と書きましたが、誰もが同じ金額になるわけではなく、法定相続人の人数によって変動します。計算方法は、次の通りです。

基礎控除額=3,000万円+600万円×法定相続人の人数

法定相続人の人数がひとりの場合は、基礎控除額が3,600万円になります。単純に考えると、相続財産が3,600万円以下であれば相続税の申告は必要ないということです。参考までに、法定相続人には順位があり、民法で次のように規定されています。

常に法定相続人…配偶者

第1順位…子ども(子どもが亡くなっている場合は孫)

第2順位…親(両親が亡くなっている場合は祖父母)

第3順位…兄弟姉妹(全員亡くなっている場合は甥・姪)

みなし相続財産による非課税枠

みなし相続財産に該当するものは、生命保険の死亡保険金と死亡退職金です。民法上は遺産となみなされていませんが、被相続人が亡くなった段階で受け取れる財産ということで、税法上は遺産として扱われます。

みなし相続財産も、法定相続人の人数によって非課税枠が定められています。計算方法は次の通りです。

生命保険の非課税枠=500万円×法定相続人の人数

死亡退職金の非課税枠=500万円×法定相続人の人数

相続財産からマイナスできる非課税枠

財産を相続する際は、プラスとなる財産だけでなく、借金や未払金などのマイナスとなる財産も計算に入れることができます。また、葬儀にかかった費用も差し引くことが可能です。具体的には、次のようなものが対象となります。

<相続税の計算をする際に差し引けるもの>

借入金、未払いの税金や医療費、預かっている敷金、葬儀で発生した費用(ただし、香典返し、葬儀後の法要費用、非課税財産として認められている墓地や墓石の購入費用は除く)など

非課税枠活用時に把握すべき控除制度

相続税の計算に際しては、以下に該当する場合も控除が認められています。余分な税金を持っていかれることのないよう、しっかりと把握しておきましょう。

配偶者の税額軽減

配偶者が遺産を相続する場合、総額が1億6,000万円以下、もしくは法定相続分の範囲におさまれば、相続税はかかりません。0円ということです。もしも1億6,000万円を超えたとしても、法定相続分までなら相続税はかかりません。つまり、1億6,000万円か法定相続分のうち額の大きい方を、相続する財産から引いた額にかけられる相続税を納めればよいということです。

なお、配偶者の税額軽減を受けるためには、相続財産を計算し、相続税申告の締め切り日までに配偶者本人が申告する必要があります。

未成年者控除

法定相続人の中に未成年者がいる場合は、控除の対象となります。20歳になるまでの養育費用として遺産を使うことが認められているからです。計算方法は、次の通りです。

未成年者控除額=10万円×満20歳になるまでの年数(1年未満は切り上げ)

計算により、相続税の基礎控除を超えた場合と、未成年者控除により相続税が0円になる場合は、配偶者控除のように申告する必要はありません。

相次相続控除

相次相続とは、10年以内に連続して相続の事態が発生することです。例えば、祖父の財産を相続した祖母が3年で他界してしまい、さらなる相続が発生したというケースが該当します。相続税の負担を軽減するための措置ですが、計算方法はかなり複雑です。こういう控除制度があることを覚えておき、いざというときに相談できるようにしておきましょう。

障害者控除

障害を持つ法定相続人にも、控除が認められています。計算方法は、次の通りです。

障害者控除額=10万円×満85歳になるまでの年数(1年未満は切り上げ)

申告するか否かについては、未成年者控除と同様です。

特別障害者控除

特別障害者控除は重度の障害を持つ人を対象とした控除制度で、金額は次の計算方法で求めることができます。

特別障害者控除額=20万円×満85歳になるまでの年数(1年未満は切り上げ)

申告するか否かについては、未成年者控除と同様です。

相続税には、基礎控除などの非課税枠をはじめとしたさまざまな軽減措置が図られています。知らないままでいると、必要以上の税金を納めてしまうことにもなりかねません。遺産を相続する際は、相続税の金額を計算したうえで制度を賢く利用して、相続税の納付負担を減らしましょう。

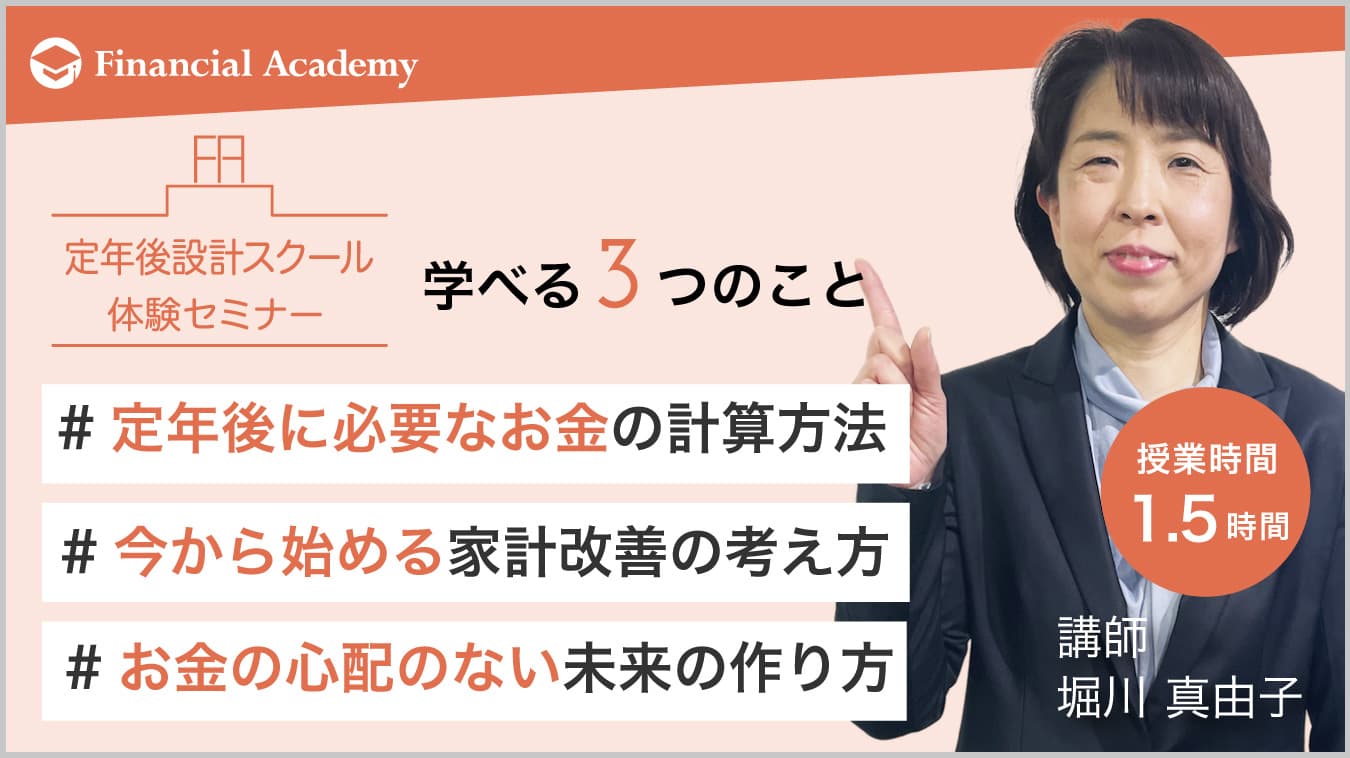

老後の不安をなくしたい人にオススメ